Como todos los años por estas fechas, os dejamos algunos ejemplos prácticos de aplicación de deducciones fiscales I+D+i ahora que seguramente estaréis cerrando el ejercicio 2023.

Cabe destacar, como indicábamos en nuestra anterior entrada, que el criterio legal actual es que hay hasta 18 años para aplicarse las deducciones desde el ejercicio en el que se generaron y que se pueden recoger deducciones por I+D+i de ejercicios anteriores, aunque no se reflejase el gasto en el ejercicio correspondiente y sin necesidad de rectificar la autoliquidación.

Por otro lado, tras la aparición de la cuota líquida en el ejercicio fiscal 2022, por regla general el 15%, conviene recordar que las empresas con una cifra de facturación superior a 20 millones de euros a las que afecta esta medida pueden seguir beneficiándose de la monetización, aplicando el correspondiente descuento del 20% sobre las cantidades deducidas, ya que superan en su totalidad el límite de la cuota establecida. Podéis ver a continuación distintos casos de aplicación según sea la situación de vuestro próximo impuesto de sociedades en relación a las deducciones por I+D+i generadas, considerando distintos escenarios entre los que se incluyen diferentes posibilidades de acogerse al denominado Cheque Fiscal (artículo 39.2 de la LIS) para superar los límites. Esperamos que os sea de utilidad.

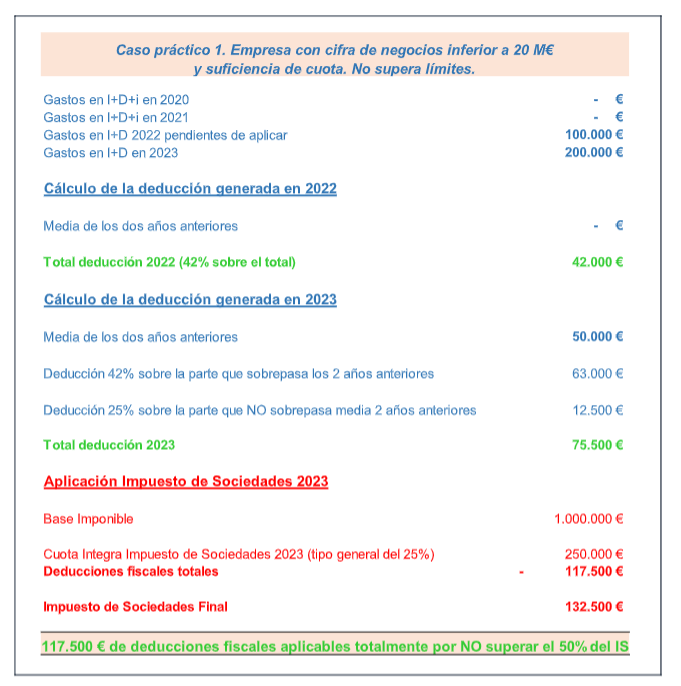

- Cálculo para empresa con cifra de negocios inferior a 20 M€ que no se acoge al artículo 39.2.

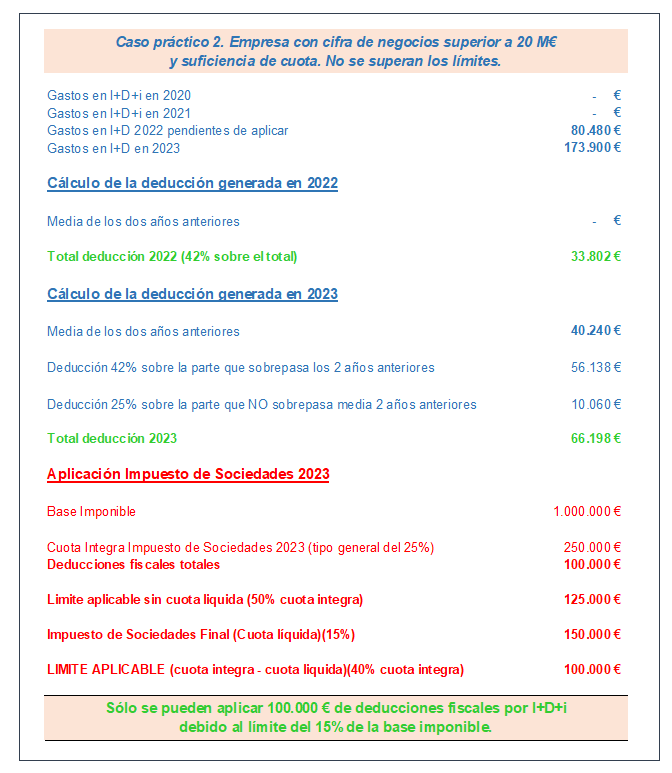

- Cálculo para empresa con cifra de negocios superior a 20 M€ que no se acoge al artículo 39.2.

- Cálculo para empresa que obtiene cuota cero acogiéndose al artículo 39.2.

- Cálculo solicitando el abono de la parte de la deducción que excede el IS acogiéndose al artículo 39.2.

- Cálculo para empresa sin cuota íntegra que solicita el abono total de las deducciones generadas en año anterior (2022) acogiéndose al artículo 39.2.

- Cálculo para empresa con cifra de negocios superior a 20 M€ que si se acoge al artículo 39.2

Caso 1. Empresa con cifra de negocios inferior a 20 M€ que no se acoge al artículo 39.2

Empresa con una cifra de negocios inferior a 20 M€ en el año anterior al ejercicio fiscal 2023, con capacidad para aplicarse en el Impuesto de Sociedades de 2023 el total de deducciones que ha generado ese año, así como las del año anterior, cuando empezó a invertir en I+D, sin necesidad de superar el límite de cuota (50% de la cuota íntegra para este caso).

Como se observa, la empresa ha generado suficiente cuota íntegra (250.000 €) como para que las deducciones fiscales generadas en 2023 (75.500 €) puedan aplicarse en su totalidad en el impuesto de sociedades de este año. Incluso, puede aplicarse las pendientes de 2022, por valor de otros 42.000 €, ya que el límite se encuentra en el 50% de 250.000 € (125.000 €).

Caso 2. Empresa con cifra de negocios superior a 20 M€ que no se acoge al artículo 39.2

Empresa con una cifra de negocios superior a 20 M€ en el año anterior al ejercicio fiscal 2023 y con mismos gastos en I+D que el caso anterior, pero no puede aplicarse la totalidad de las deducciones porque está sujeta a límites distintos según la nueva legislación (cuota líquida resultante no puede ser inferior al 15% de la base imponible).

Como se observa, en este caso la empresa ha generado suficiente cuota íntegra (250.000 €) para que la diferencia con la cuota líquida del 15% de la base imponible (150.000 €) sea igual que todas las deducciones generadas en los periodos anteriores, por lo que se las puede aplicar íntegramente sin reducción (100.000 €)

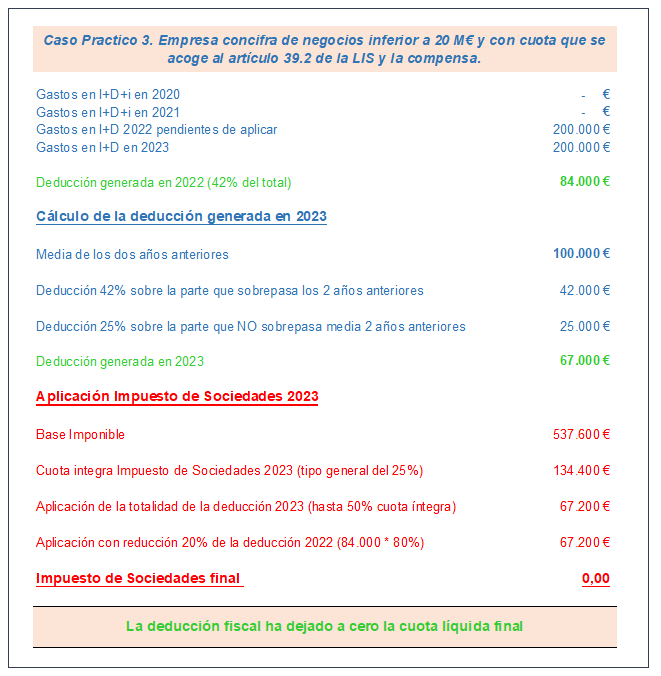

Caso 3. Impuesto de Sociedades cero (artículo 39.2.)

Empresa con capacidad para aplicarse en el Impuesto de Sociedades de 2023 el total de deducciones I+D+i que ha generado ese año y las pendientes del anterior, pero acogiéndose al artículo 39.2. de la LIS para las deducciones generadas en 2022.

Como se observa, aunque las deducciones I+D generadas en 2023 ya alcanzan el límite de la cuota íntegra, es decir, el 50% de ésta, considerando las pendientes de aplicar de años anteriores (2022), es posible deducirse el resto. Para ello, las deducciones de 2022 se reducen primeramente en un 20%. En el ejemplo el resultado es que la empresa deja su Impuesto de sociedades en cero euros, ahorrándose 134.400 €

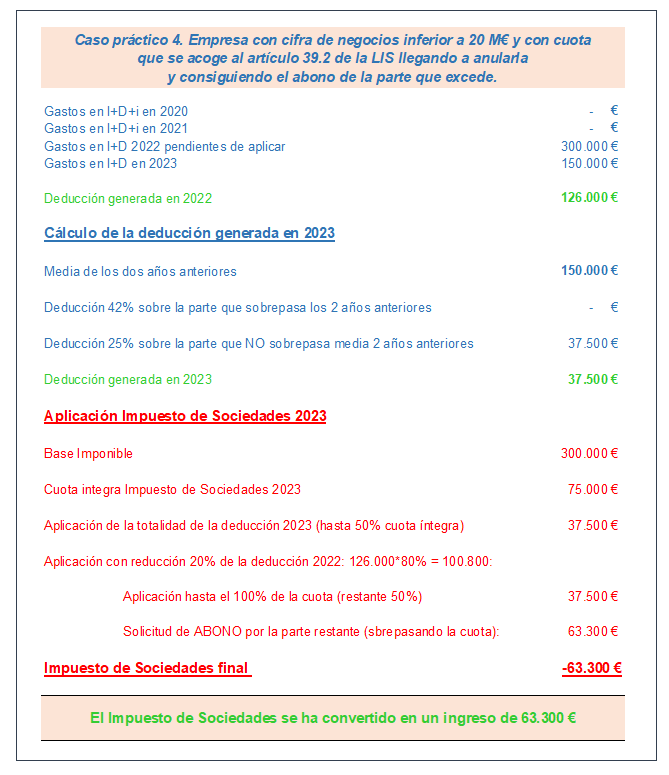

Caso 4. Se solicita el abono de las deducciones que exceden la cuota íntegra (artículo 39.2)

Empresa con Impuesto de Sociedades de 2023 con cuota íntegra positiva, pero con deducciones pendientes de aplicar de años anteriores muy superiores. Se acoge al artículo 39.2 de la LIS para dejar el impuesto a cero e incluso solicitar el abono por la parte que excede.

Se observa como la empresa consigue compensar totalmente la cuota íntegra a pagar del Impuesto de Sociedades 2023 aplicando la totalidad de las deducciones generadas en este ejercicio (37.500 €) y las pendientes de años anteriores (2022) reducidas en un 20% en aplicación del artículo 39.2. de la LIS. Además, todavía le quedan deducciones pendientes de años anteriores para las que puede solicitar su abono previa reducción también del 20%. Esto originará que adicionalmente perciba 63.300 € directamente de Hacienda en un plazo de 6 meses desde la presentación del Impuesto de Sociedades.

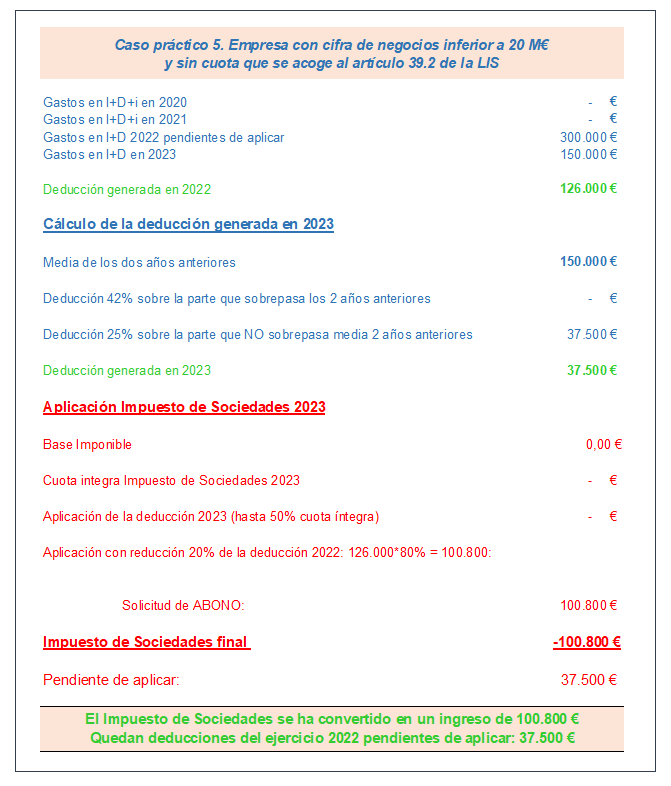

Caso 5. Empresa con cifra de negocios inferior a 20 M€ sin cuota o con cuota negativa.

Se solicitan todas las deducciones de años anteriores como abono (artículo 39.2.) Empresa sin cuota a pagar en el Impuesto de Sociedades de 2023 (v.g.: empresa en pérdidas) pero que ha generado deducciones en 2023 y tiene deducciones pendientes de aplicar de años anteriores. Se acoge al artículo 39.2 de la LIS para solicitar el abono de las deducciones de años anteriores, dejando pendiente de aplicación las generadas en 2023.

Se observa como la empresa solicita el abono del total de las deducciones I+D pendientes de años anteriores (2022), ya que probablemente se encuentra en pérdidas y no genera cuota íntegra. Percibirá de Hacienda, por ello, tras descontar el 20%, 100.800 € en un plazo de 6 meses desde la presentación del Impuesto de Sociedades 2023. Por supuesto, quedan pendientes de aplicar las deducciones generadas en el mismo ejercicio 2023, para las que en el impuesto de sociedades del año siguiente, 2024, podrá solicitar también el abono con reducción del 20% si continua sin generar cuota íntegra.

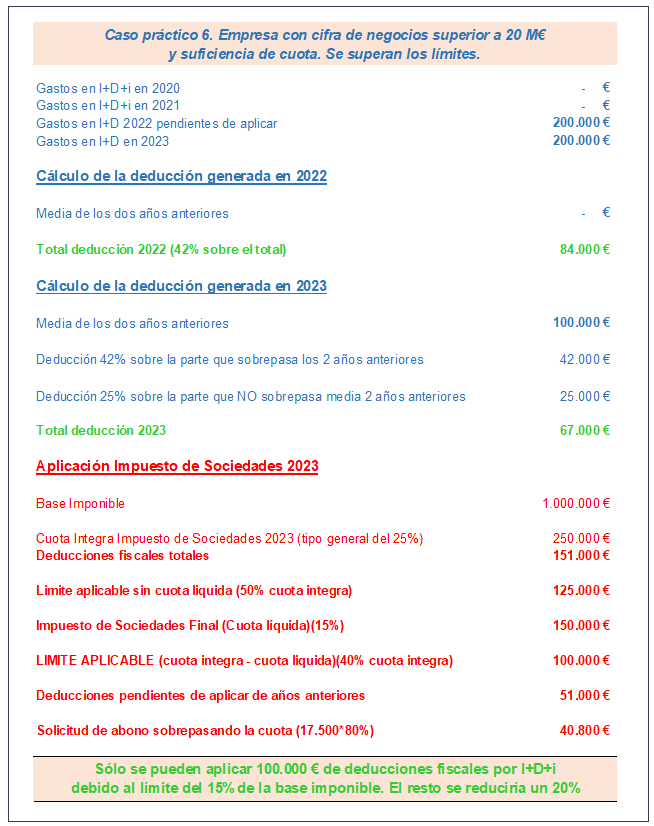

Caso 6. Empresa con cifra de negocios superior a 20 M€ que si se acoge al artículo 39.2

Empresa con una cifra de negocios superior a 20 M€ en el año anterior al ejercicio fiscal 2023 y con gastos en I+D tanto en años anteriores como en la anualidad del impuesto, pero no puede aplicarse la totalidad de las deducciones porque está sujeta a límites distintos según la nueva legislación (cuota líquida resultante no puede ser inferior al 15% de la base imponible).

En la práctica, la existencia de la cuota líquida se traduce en un límite máximo de deducciones del 40% de la cuota íntegra. Las deducciones restantes pueden aplicarse con una reducción del 20% acogiéndose al artículo 39.2 de la LIS.